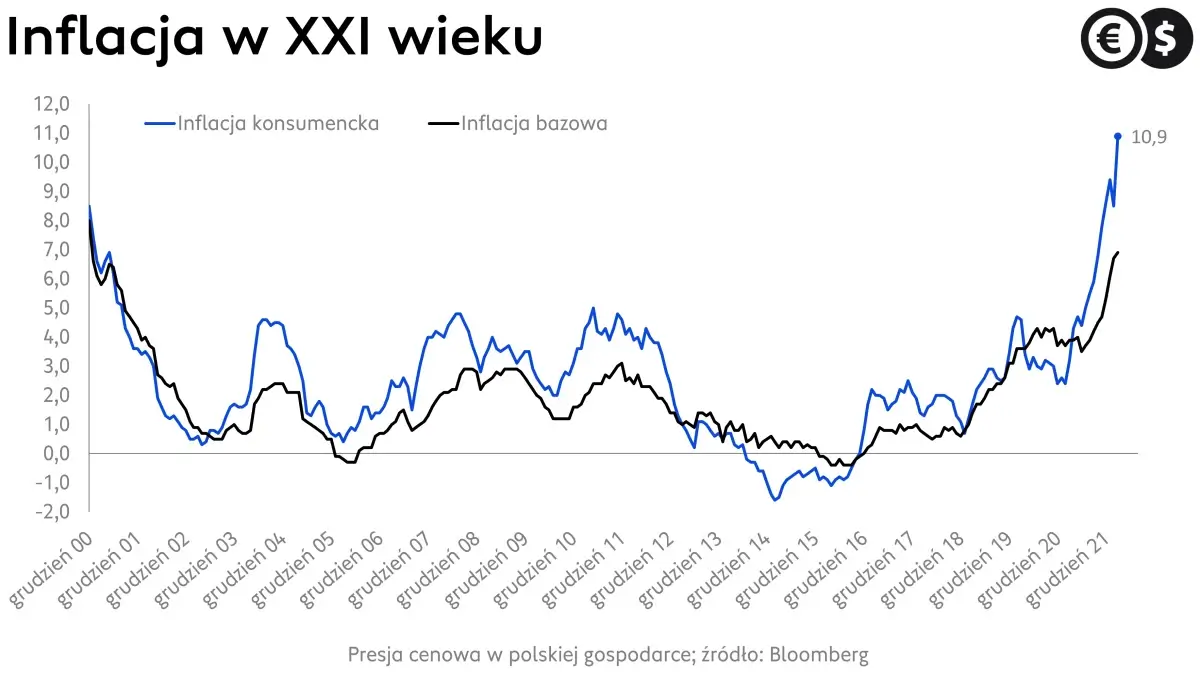

Ceny towarów i usług podlegają ciągłym zmianom, wynikającym na przykład z sezonowości produktów. Gdy jednak zauważalny jest powszechny i długoterminowy wzrost cen w sklepach, mowa jest o rosnącej inflacji. W Polsce obecnie jest ona rekordowa. W marcu 2022 r. przekroczyła 10 proc.! Czym dokładnie jest to zjawisko? Oto wszystko, co warto o nim wiedzieć.

Spis treści

Czym jest inflacja?

Inflacja to wzrost cen produktów i usług. Przekłada się ona bezpośrednio na spadek siły nabywczej pieniądza. Mówiąc prościej – mając do dyspozycji 1000 zł możemy za tę kwotę kupić mniej produktów, niż np. rok lub miesiąc wcześniej, gdy inflacja była niższa. Wraz ze wzrostem inflacji spada więc wartość pieniądza.

Najczęściej mierzymy inflację w porównaniu do tego samego okresu poprzedniego roku. W ten sposób niwelowany jest wpływ sezonowych, powtarzających się w czasie wahań cen. Doskonałym przykładem są tzw. nowalijki, czyli warzywa i owoce, których ceny są najniższe tuż po zbiorach i wzrastają wraz z kurczeniem się zapasów.

Dla przeciętnego obywatela aktualny poziom inflacji może więc być trudniejszy do zauważenia. Zwłaszcza że jako ludzie mamy większą tendencję do odczuwania wyższych cen. Gdy spadają, niekoniecznie to dostrzegamy. Szczególnie mocno koncentrujemy się na cenach paliw, które widzimy na każdym kroku i są łatwe do porównania. Wynika to z tego, że najbardziej odczuwalny jest wzrost cen inflacji na przykładzie cen produktów kupowanych za gotówkę, takich jak pieczywo, paliwo czy choćby bilety autobusowe. Skupiając się na tych kategoriach, możemy wręcz odnieść wrażenie, że inflacja jest wyższa niż w rzeczywistości. Często mówimy wtedy o tzw. anegdotycznych dowodach inflacji, które na poziomie całej gospodarki nie muszą się potwierdzać.

Z kolei mniej zauważamy wzrost cen produktów i usług kupowanych rzadziej lub takich, które automatycznie pobierają kwotę z konta. Mogą to być np. zagraniczne wycieczki, na które wybieramy się zazwyczaj 1-2 razy w roku czy choćby rachunki telefoniczne, regularnie opłacane np. z naszego konta.

Inflacja jest wskaźnikiem ekonomicznym, który nie powinien być postrzegany jako nietypowy lub zły. Gdy utrzymuje się na niskim poziomie, jest wręcz zjawiskiem pozytywnym. W Polsce jest ona odnotowywana niemal od zawsze. Dopiero jej nagły wzrost może nieść ze sobą negatywne konsekwencje – odczuwalny wzrost cen w sklepach, spadek siły nabywczej pieniądza, czy problemy gospodarcze kraju. Mimo wszystko, gdy inflacja nabiera rozpędu, jak miało to miejsce np. w Polsce na początku 2022 roku, gwałtownie rosnące ceny doskwierają niemal wszystkim. Przekładają się na decyzje i zachowania gospodarstw domowych. Drogie paliwa i żywność mogą powodować, że mniejszą część naszych budżetów przeznaczamy na inne dobra i usługi, np. wyjścia do kina czy restauracji.

Jak wyliczana jest inflacja?

Skala wzrostu cen towarów i usług w danym kraju jest najczęściej wyliczana na podstawie wskaźnika CPI (Consumer Price Index). To nic innego, jak specjalny koszyk produktów i usług odpowiadający potrzebom przeciętnego gospodarstwa domowego. Na przestrzeni lat może się on zmieniać, by odpowiadał aktualnym trendom.

W wielu gospodarkach, zwłaszcza rozwijających się, największy wpływ na domowe budżety mają ceny żywności i nośników energii. Są one zarazem najbardziej zmienne i wahliwe. Często ważniejsza od inflacji CPI jest z tego powodu tzw. inflacja bazowa, z której wyklucza się takie najbardziej problematyczne kategorie. Jej wskaźniki są wierniejszym odzwierciedleniem procesów cenowych zachodzących w gospodarce.

Pod uwagę brany może być także wskaźnik PPI (Producer Price Index), który mówi nam o średnich cenach w przemyśle. Może mieć on charakter wyprzedzający: w końcu wzrost kosztów produkcji z czasem przełoży się na ceny na sklepowych półkach. Podobne znaczenie ma publikowany w niektórych krajach (np. Stanach Zjednoczonych) wskaźnik dynamiki cen hurtowych.

Koszyk inflacyjny jest ustalany na podstawie badań przeprowadzanych wśród gospodarstw domowych. W Polsce o jego zawartości i wadze poszczególnych kategorii decyduje Główny Urząd Statystyczny. Jak wygląda to w praktyce? Ankieter GUS odwiedza losowe gospodarstwa domowe i spisuje wydatki na poszczególne dobra i usługi. Na podstawie tych danych konstruowany jest typowy, przeciętny koszyk inflacyjny. Najczęściej znajdują się w nim produkty i usługi z następujących kategorii:

- żywność i napoje bezalkoholowe,

- napoje alkoholowe i wyroby tytoniowe,

- odzież i obuwie,

- użytkowanie mieszkania i nośniki energii,

- wyposażenie mieszkania, prowadzenie gospodarstwa domowego,

- zdrowie,

- transport,

- łączność,

- kultura i rekreacja,

- edukacja,

- restauracje i hotele,

- inne towary i usługi.

Poszczególnym kategoriom z koszyka nadaje się wagę, by odpowiadała ona realnym wydatkom na dany produkt lub usługę. Znacznie więcej pieniędzy wydajemy bowiem na energię czy żywność, niż np. na rozrywkę i kulturę, dlatego niektóre pozycje koszyka mają większe znaczenie niż inne. Możemy zatem powiedzieć, że choć każdy z nas ma inną strukturę wydatków, inne przyzwyczajenia, to corocznie przeliczany koszyk inflacyjny ma za zadanie odzwierciedlać profil konsumpcji przeciętnego Kowalskiego.

Jakie są przyczyny inflacji?

Skąd się bierze zjawisko inflacji i dlaczego ceny w sklepach zaczynają rosnąć? Przyczyn może być wiele. Należy podzielić je na zewnętrzne i wewnętrzne. Pierwsze z nich zależą od tendencji globalnych i nie mają nic wspólnego z sytuacją gospodarczą kraju. Oczywiście dotyczy to głównie cen surowców i żywności. Są one podatne na tzw. szoki podażowe. W ostatnich latach takie zjawisko wywołała pandemia COVID-19, która skutkowała niedostępnością wielu komponentów do produkcji, m.in. aut. Kolejnego przykładu doświadczamy obecnie — inwazja Rosji na Ukrainę przełożyła się na gwałtowne wzrosty cen paliw i zbóż, które dodatkowo nasiliły presję cenową.

Do najważniejszych czynników lokalnych można zaliczyć przede wszystkim aktualny stan gospodarki kraju oraz działania rządu i władz monetarnych związane z podażą pieniądza. W takim wypadku mówimy o popytowych źródłach inflacji. Działa tu podstawowa zasada ekonomii: im mocniejsza jest konsumpcja, tym mocniej rosną ceny. Oznacza to, że przyśpieszaniu inflacji może sprzyjać wysoka dynamika wynagrodzeń i niskie bezrobocie, czy polityka socjalna zwiększająca dochód do dyspozycji gospodarstw domowych.

Istotny jest koszt kredytu będący pochodną polityki banku centralnego. Im więcej pieniędzy pojawia się na rynku, np. poprzez ich dodruk przez bank centralny (w Polsce funkcję tę pełni Narodowy Bank Polski) czy skup papierów wartościowych, tym większe ryzyko wystąpienia wysokiej inflacji.

Inflacja o charakterze popytowym widoczna jest zwłaszcza w cenach bazowych i to z tego względu są one bacznie monitorowane przez bank centralny. Jego zadaniem jest utrzymanie inflacji w ryzach i niedopuszczenie do przegrzewania się gospodarki. Władze monetarne i ich polityka mają za zadanie wygładzać wahania koniunktury: przyhamowywać wzrost gospodarczy, gdy jest za szybki, niezrównoważony i nie dopuszczać do kryzysów prowadzących do wysokiego bezrobocia mogącego mieć niepożądane konsekwencje społeczne i demograficzne.

Pomiędzy obiema grupami czynników zachodzą rozmaite interakcje. Dla przykładu: przy silnym rynku pracy wzrost cen żywności może skutkować eskalacją żądań płacowych. Przy niskim bezrobociu będą one zaspokajane. W rezultacie, choć pierwotny impuls pochodził z zewnątrz, to ostatecznie nasila się inflacja o charakterze popytowym. Innym przykładem może być stopniowe drożenie paliw, które z czasem skutkuje wzrostem (odkotwiczeniem się) tzw. oczekiwań inflacyjnych. W takiej sytuacji zachowujemy się tak, jakby dalszy wzrost cen był przesądzony, co prowadzi do efektu samospełniającej się przepowiedni.

Duże znaczenie mają ceny surowców i energii. Nagłe zwiększenie kosztów energii elektrycznej czy paliwa nierozłącznie wiąże się ze wzrostem kosztów produkcji towarów i świadczenia usług. Finalnie odczuwa to obywatel, który w sklepie za podstawowe towary, takie jak np. chleb, zapłaci więcej. Jedną z przyczyn wzrostu cen jest także niezrównoważony budżet państwa. Do sytuacji tej dochodzi w momencie, gdy wydatki budżetu przewyższają jego wpływy.

Ciekawym zjawiskiem jest również tzw. import inflacji. Dochodzi do niego w przypadku, gdy wzrastają ceny artykułów importowanych przez dany kraj, w efekcie czego rosną też koszty produkcji, co przekłada się bezpośrednio na wzrost cen w sklepach. Nie bez znaczenia na tym polu jest też siła waluty: osłabienie się złotego automatycznie przekłada się na ceny sprowadzanych dóbr. Efekt ten jest tym mocniejszy, im bardziej gwałtowna przecena waluty. Odwrotnie: silniejsza waluta to niższe ceny towarów, co istotne jest zwłaszcza przy cenach żywności i paliw, czyli tych kategorii, na które nie mamy wpływu.

Jakie są skutki inflacji?

Przeciętnemu obywatelowi inflacja jednoznacznie kojarzy się z czymś złym i utożsamiana jest wyłącznie ze wzrostem cen w sklepach. W rzeczywistości zjawisko to jest całkowicie normalne, a niekiedy wręcz pozytywne. Warunkiem jest jednak utrzymanie jej wskaźnika na odpowiednim poziomie.

Takie warunki sprawiają, że zwiększa się produktywność gospodarki, wzrastają zarobki obywateli, a działalność inwestycyjna jest bardziej opłacalna. Zachowana jest też odpowiednia siła nabywcza pieniądza.

Gdy jednak inflacja zaczyna wymykać się spod kontroli, mówi się wyłącznie o jej negatywnych skutkach. Najbardziej odczuwalna jest oczywiście mniejsza siła nabywcza pieniądza. Obywatele mogą za taką samą pensję kupić mniej dóbr i usług niż wcześniej. Słabsza konsumpcja to słabszy wzrost gospodarczy, problemy części firm i pogorszenie się kondycji rynku pracy.

Źle wpływa to też na oszczędności, które po prostu tracą na wartości. Gdy sytuacja w gospodarce jest niekorzystna, mniej chętnie podejmowane są też nowe inwestycje, a prowadzenie działalności gospodarczej jest większym wyzwaniem.

Grupą społeczną, która mocno odczuwa skutki wysokiej inflacji, są też kredytobiorcy. Kredyty i pożyczki są bowiem znacznie droższe. Banki podnoszą marże, by zabezpieczyć swoją działalność w niepewnych czasach. Mogą też podnosić minimalną wielkość wkładu własnego w przypadku kredytów hipotecznych. Oznacza to niższą zdolność kredytową wielu z nas.

Rodzaje inflacji

Inflację możemy dzielić według różnych kryteriów. Jednym z najczęściej spotykanych jest podział ze względu na jej tempo. W takim przypadku wyróżniamy:

- deflację – to inflacja ujemna. Występuje, gdy ceny towarów i usług maleją, a wartość nabywcza pieniądza rośnie. Obywatele po pewnym czasie mogą więc za tyle samo pieniędzy kupić więcej. Zjawisko to jest niekorzystne, gdyż m.in. zmniejsza opłacalność produkcji i hamuje wzrost gospodarczy. Gospodarstwa domowe odkładają bowiem zakupy na przyszłość.

- inflację umiarkowaną – to najbardziej pożądana sytuacja. Dla każdej gospodarki poziom ten jest sprawą indywidualną. Warto oprzeć się na mandacie banku centralnego, który w końcu ma dbać o stabilność cen. Cel Narodowego Banku Polskiego to dynamika inflacji na poziomie 2,5 proc. rok do roku z dopuszczalnym odchyleniem 1 punktu procentowego w górę lub dół. Oznacza to, że nie ma powodów do niepokoju, jeśli w najbliższej przyszłości prawdopodobne jest zmieszczenie się inflacji w tych “widełkach”.

- inflację galopującą – mówimy o niej, gdy roczna wartość wskaźnika jest liczbą dwu- lub trzycyfrową.

- hiperinflację – najgorszy z możliwych wariantów. Występuje, gdy miesięczny wzrost cen przekracza 150 proc.