- W 2008 r. frank kosztował ok. 2 zł. Wtedy jednak złoty był bardzo silny w stosunku

do większości dewiz. Dziś tak duże wzmocnienie krajowej waluty jest mało prawdopodobne.

Czy jest jednak szansa, by to słabość szwajcarskiej waluty na świecie dała wytchnienie frankowiczom? - pisze Marcin Lipka*, analityk walutowy Cinkciarz.pl.

Pobierz PDF (474.3 kB)

Kreacja ruchów na walutach

Podręcznikowo do makroekonomicznych zmiennych wpływających na wycenę dewiz, zaliczamy różnicę pomiędzy oczekiwaną stopą procentową a inflacją, trendy na rachunku obrotów bieżących, spodziewaną kondycję rodzimej gospodarki, czy politykę monetarną za granicą.

Jednak pomiędzy rozwiniętymi gospodarkami nie dochodzi do tak znaczących zmian powyższych parametrów, by usprawiedliwić ruchy na walutach w granicach kilkudziesięciu procent na przestrzeni krótkiego okresu. Musi więc istnieć inny czynnik, który powoduje, iż kursy zmieniają się znacznie gwałtowniej, niż wskazywałby na to wymienione wcześniej fundamenty.

Tym katalizatorem zmian w krótkim, średnim czy nawet długim terminie, jest przepływ kapitału. Wielu twierdzi, że taką sytuację obserwujemy obecnie między innymi na szwajcarskim franku. Jednak od tego, jaki cel obrał sobie ten kapitał i jakie jest jego pochodzenie, zależeć będzie czy to zaburzenie utrzyma się na dłużej, czy też zostanie skorygowane stosunkowo szybko.

Kluczowy przepływ kapitału

Dość często powtarza się, że frank wzmacnia się dzięki temu, że uważany jest za bezpieczną walutę. W momentach zaburzeń gospodarczych, a zwłaszcza tych w Europie, do niej właśnie uciekają inwestorzy. Z jednej strony chcą chronić kapitał, a z drugiej zakładają, że frank zyska na wartości. Poza elementami spekulacyjnymi, które zawsze towarzyszą podwyższonej zmienności, kluczem jednak jest zrozumienie, czy dziś to zagraniczni uczestnicy rynku tylko chwilowo lokują aktywa we franku, czy też krajowe firmy lub fundusze emerytalne wracają z kapitałem „do domu”.

Niestety jak pokazują najnowsze analizy Deutsche Banku zamieszczone kilka tygodni temu w „Financial Times”, a także styczniowe opracowanie Pinar Yesin, starszej ekonomistki Szwajcarskiego Banku Centralnego (SNB), za silne wzrosty wartości franka oraz napływ kapitału, odpowiedzialni są gównie obywatele i firmy alpejskiego kraju. Widmo stosunkowo powolnego wzrostu gospodarczego za granicą, połączone z perspektywą wzrostu wartości franka powoduje, że zamiast reinwestować zyski w krajach strefy euro czy gospodarkach rozwijających się, uważają, że lepiej jest przeczekać trudne czasy na rodzimym rynku.

Jeżeli te hipotezy się potwierdzą może to oznaczać, że na głębszą przecenę franka będziemy musieli poczekać do wyraźniejszego ożywienia gospodarczego w Europie oraz na świecie. W krótkim okresie jest jedynie szansa, że w perspektywie kilku miesięcy część kapitału spekulacyjnego zrealizuje zyski i powoli wycofa się z franka. To jednak nie będzie wystarczający impuls, by wyraźnie obniżyć wycenę szwajcarskiej waluty.

Przewartościowanie

Fakt, że frank nie potanieje tak bardzo w ciągu tygodni czy miesięcy, jest negatywną informacją. Warto jednak zauważyć, że szwajcarska waluta jest bardzo poważnie przewartościowana. Z czasem to przewartościowane powinno zostać skorygowane, a nawet, jak pokazują historyczne dane, prawdopodobnie zobaczymy niedowartościowanie franka w porównaniu do długoletnich trendów.

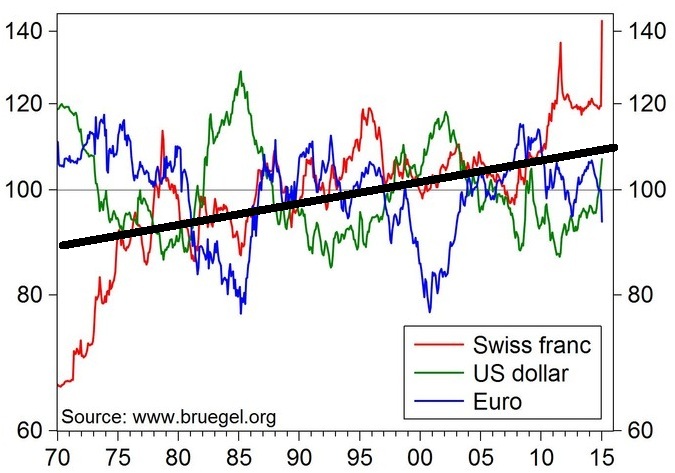

Według niezależnego „think thanku” Bruegel, przewartościowanie franka mierzone metodą REER, wynosiło przy kursie bliskim parytetowi z euro ponad 40%. Choć zestawienie szwajcarskiej waluty z koszykiem dewiz jej partnerów handlowych oraz uwzględnienie w obliczeniach inflacji nie jest idealną metodą badawczą, to jednak gdy dodamy do niego jeden element, powinniśmy otrzymać stosunkowo wiarygodny rezultat.

Wartość franka szwajcarskiego w relacji do koszyka waluta.

Źródło: Bruegel, UBS. Wykres (linia czerwona) przedstawia wycenę szwajcarskiej waluty metodą REER w ostatnich 45 latach. Wzrost oznacza umocnienie CHF w relacji do koszyka walut szwajcarskich partnerów handlowych, uwzględniając przy tym zmiany inflacji pomiędzy rodzimą gospodarką, a zagranicą. Wartość 100 to średnia w okresie 1970-2015). Gruba linia czarna (dane UBS) to linia trendu, która w 1974 roku miała wartość 90, a obecnie jest to 110.

Tym elementem dopasowującym jest linia trendu (dane UBS), która koryguje nam REER o obserwowany wzrost konkurencyjności szwajcarskiej gospodarki. Helweci w kilku ostatnich dekadach stali się jednym z najbardziej wydajnych i wysoko marżowych krajów na świecie.

Bezprecedensowy rozwój przemysłu farmaceutycznego, czy inwestycje w nowoczesne technologie połączone z tradycyjnie silną pozycją na rynku dóbr luksusowych oraz usług finansowych, powodują, że Szwajcaria od lat notuje nadwyżkę na rachunku obrotów bieżących (C/A). Tę przewagę konkurencyjną, dobrze pokazuje właśnie linia trendu REER.

Znowu przepływ kapitału

Gdy jeszcze raz spojrzymy na wykres Bruegel zobaczymy jednak, że na przestrzeni lat mieliśmy wiele okresów, kiedy frank bardzo wyraźnie tracił na wartości. Zwykle wynikało, to z faktu prowadzenia łagodniejszej polityki monetarnej niż miało to miejsce w innych krajach, co było np. spowodowane okresami dekoniunktury, nierzadko wywołanymi przez zbyt silną rodzimą walutę. To zresztą była pierwsza przyczyna i katalizator późniejszego osłabienia franka.

Drugim powodem był także fakt, że zarówno przedsiębiorstwom, jak i obywatelom, bardziej opłacało się lokować pieniądze w innych krajach, gdyż tam rozwój był szybszy niż w ogarniętej stagnacją Szwajcarii. Mieliśmy więc do czynienia z dokładnie odwrotną sytuacją niż obecnie.

Dość dobrze przedstawiają to dane bilansu płatniczego Helwetów z lat 90. W tym okresie gospodarka alpejskiego kraju rozwijała się w średnim tempie zaledwie +0.6% r/r (dane OECD 1991-1999). Zdecydowanie szybszy wzrost PKB za granicą oraz przewartościowanie waluty w połowie lat 90. spowodowało, że szans na wyższy zwrot z kapitału zaczęto upatrywać poza Szwajcarią.

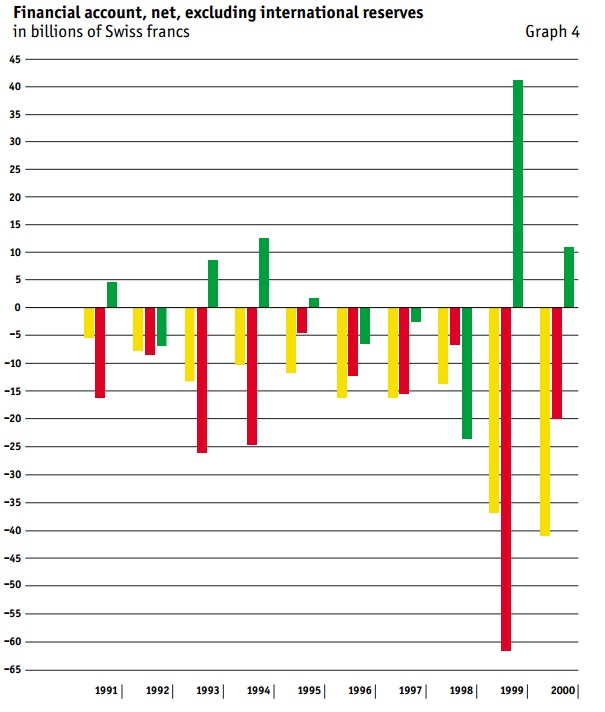

Szwajcarski rachunek finansowy w latach 90.

Źródło: Szwajcarski Bank Centralny (SNB). Rachunek finansowy szwajcarskiego bilansu płatniczego przestawia inwestycje bezpośrednie netto (linia żółta), inwestycje portfelowe netto (linia czerwona), oraz inne inwestycje (linia zielona). Minus oznacza wypływ kapitału ze Szwajcarii.

Dość znaczny odpływ rodzimego kapitału połączony z łagodną polityką monetarną, spowodował nie tylko deprecjację REER franka o 20%, ale np. nominalne obniżenie wartości szwajcarskiej waluty w relacji do amerykańskiego dolara o prawie 40%.

Wykres CHF/USD w latach 1995-2000

Niewykluczone, że taki scenariusz może się powtórzyć. To prawdopodobne, zwłaszcza że pewne elementy sprzyjające osłabieniu się franka, zaczynają się już pojawiać. SNB, mimo rezygnacji z utrzymywania kursu EUR/CHF powyżej 1.20, prowadzi obecnie bardzo łagodną politykę pieniężną i stara się zapobiec wejściu szwajcarskiej gospodarki w okres stagnacyjno-deflacyjny.

Wszystko wskazuje na to, że bieżące działania będą kontynuowane do czasu, aż trendy w przepływie kapitału nie odwrócą się, a gospodarka będzie miała coraz lepsze perspektywy. Na początku musi zostać usunięty „balon spekulacyjny”. Prawdopodobnie zacznie się on poważniej zmniejszać, gdy straty związane z ujemnym oprocentowaniem zaczną przewyższać zyski z prawdopodobnego dalszego wzrostu wartości franka.

Kolejnym, zdecydowanie bardziej wydłużonym w czasie elementem, jest powrót światowej gospodarki na ścieżkę wzrostu. Do tej pory z grona krajów rozwiniętych udało się to jedynie w Stanach Zjednoczonych i w pewnym stopniu na Wyspach Brytyjskich. Kluczem dla bardziej fundamentalnych zmian jest szybszy rozwój gospodarczy w Europie oraz na rynkach rozwijających się. Kiedy to może nastąpić? Gdyby wierzyć ostatnim prognozom EBC, to już w 2017 roku strefa euro będzie się rozwijać w tempie powyżej 2% rocznie. Wtedy, tak jak to miało miejsce w przeszłości, szwajcarskie firmy i fundusze inwestycyjne ponownie zaczną inwestować za granicą. Wypływ kapitału denominowanego w CHF spowoduje osłabienie franka. Ten długoterminowy trend prawdopodobnie będzie wzmacniany działaniami spekulacyjnymi, czyli pożyczaniem nisko oprocentowanej waluty szwajcarskiej i lokowaniem kapitału w aktywach przynoszących wyższe zyski. To właśnie będzie kulminacyjny moment osłabienia franka.

Podsumowanie

Tytułowe osłabienie się franka to na pewno nie jest perspektywa tygodni czy miesięcy. Biorąc jednak pod uwagę historyczne trendy, wyjątkowe przewartościowanie szwajcarskiej waluty, jej silne uzależnienie od koniunktury, oraz prawdopodobną politykę monetarną helwetów, niewykluczone jest, że w niedalekiej przyszłości czeka nas jej wyraźnie osłabienie.

Oczywiście trudno w tym momencie przewidzieć, czy w przedstawionym scenariuszu deprecjacja CHF wyniesie 20, 30 czy 40%. Obserwując jednak bezprecedensowy wzrost wartości franka w ostatnich latach, można oczekiwać nie tylko powrotu do trendu REER, ale także zauważalnego odchylenia w dół od jego średniej.

Spadek wartości franka o 1/3 w relacji do jej zagranicznych partnerów nie jest więc tylko czysto hipotetycznym scenariuszem. Dodatkowo niższa wartość CHF zwykle jest powiązana z aprecjacją walut wschodzących, do których należy złoty. Połączenie obu ruchów w kulminacyjnym momencie mogłoby więc wzmocnić złotego w relacji do franka o ponad 40%, czego efektem byłoby zejście szwajcarskiej waluty nawet w okolice dwóch złotych.

*Marcin Lipka - Analityk Cinkciarz.pl

Jest absolwentem Wydziału Zarządzania Uniwersytetu Warszawskiego. Ukończył także studiaGlobal MBA na University of North Florida (USA), Fachhochschule Koln (Niemcy) oraz Dongbei University of Finance&Economics (Chiny). Od wielu lat związany jest z rynkami kapitałowymi. W 2012 roku dołączył do zespołu Cinkciarz.pl. Marcin Lipka jest autorem komentarzy i analiz dotyczących rynku walutowego.