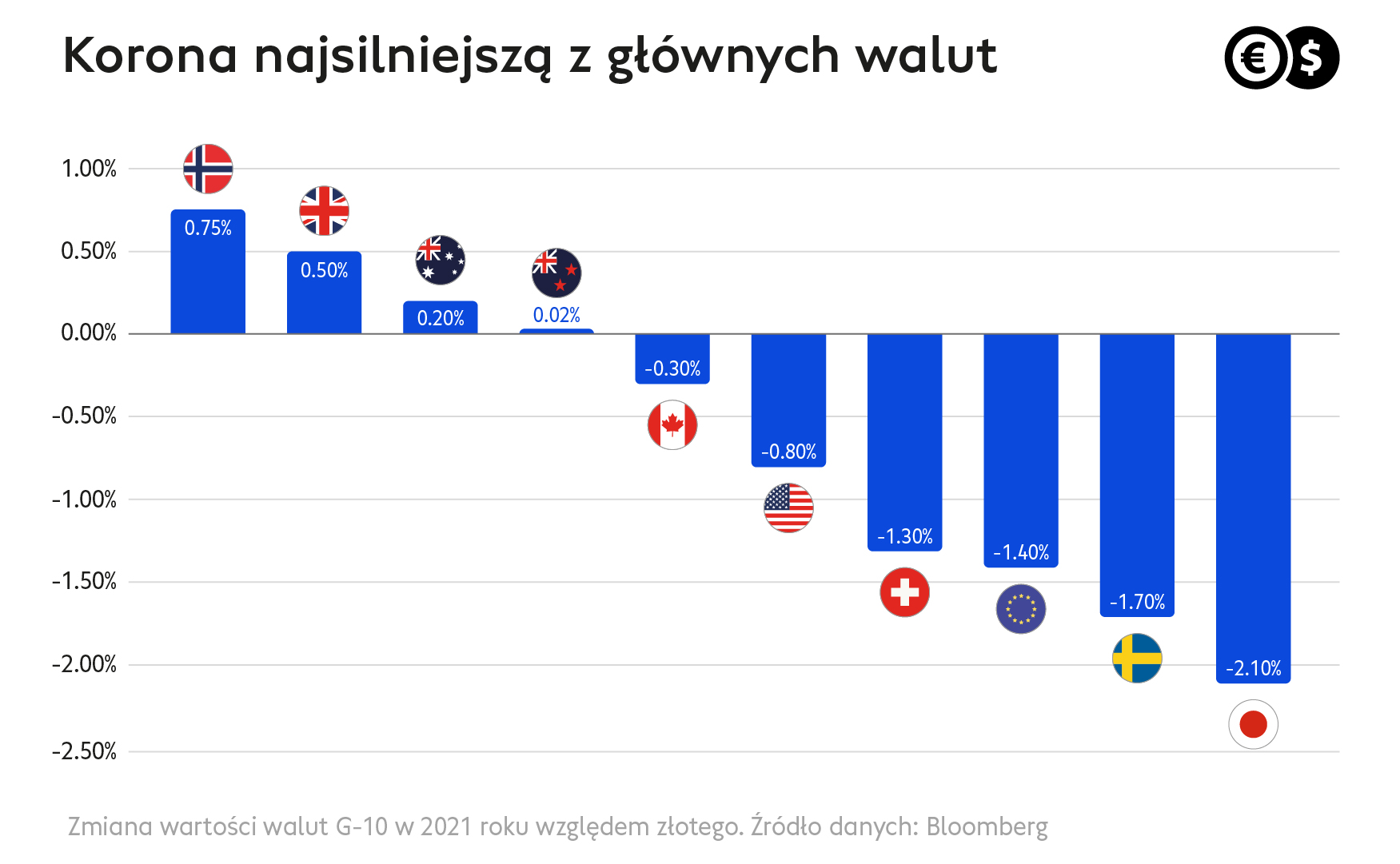

Norwegia jako jedna z nielicznych europejskich państw uniknęła spadku PKB w ostatnim kwartale 2020 r. W tym samym okresie gospodarka Polski skurczyła się 0,7 proc. (w porównaniu z poprzednim kwartałem), a strefa euro najprawdopodobniej zanotowała spadek PKB przekraczający 0,5 proc. Nie powinno zatem specjalnie zaskakiwać, że to właśnie korona norweska wiedzie prym w notowaniach głównych walut – pisze Bartosz Sawicki, analityk Cinkciarz.pl.

Korona norweska zepchnęła z tronu inną walutę skandynawską – koronę szwedzką. W tym roku pogorszenie sytuacji epidemicznej i bardziej sformalizowane restrykcje przekładają się na jej osłabienie, ale wciąż za szwedzką walutę płacimy 10 proc. więcej niż przed rokiem i ma ona przed sobą dobre perspektywy ze względu na relatywnie wysokie wartości barometrów koniunktury. Wracając do korony norweskiej, swoją siłę zawdzięcza m.in. stosunkowo łagodnemu przejściu Norwegii przez drugą falę pandemii oraz odporności koniunktury. W całym 2020 r. norweska gospodarka skurczyła się o ok. 3 proc., a w tym roku ma szansę odbić o nawet 5 proc. Ścieżka wzrostu przez koronakryzys jest zatem bliźniacza do polskiej i, podobnie jak w przypadku złotego, jednoznacznie przemawia na korzyść waluty.

Norweska gospodarka znacznie szybciej niż Euroland powróci do punktu sprzed wybuchu pandemii. Z szoku szybko otrząśnie się również rynek pracy i już w przyszłym roku bezrobocie ponownie ma spaść poniżej 4 proc. Duża w tym zasługa potężnego bodźca fiskalnego. Rząd głęboko sięgnął do kieszeni: pierwszy raz od pierwszej połowy lat 90. poprzedniego wieku zanotowano deficyt budżetowy. Rządzący nie bali się przy tym wykorzystać również potężne kwoty (odpowiadające kilku procentom PKB) z funduszu naftowego. Doszło do sytuacji bezprecedensowej: pierwszy raz w historii wydatki funduszu antynaftowego Norwegii przewyższały przychody. Kondycja gospodarki to zatem atut korony norweskiej, ale sprzyjających jej czynników jest znacznie więcej.

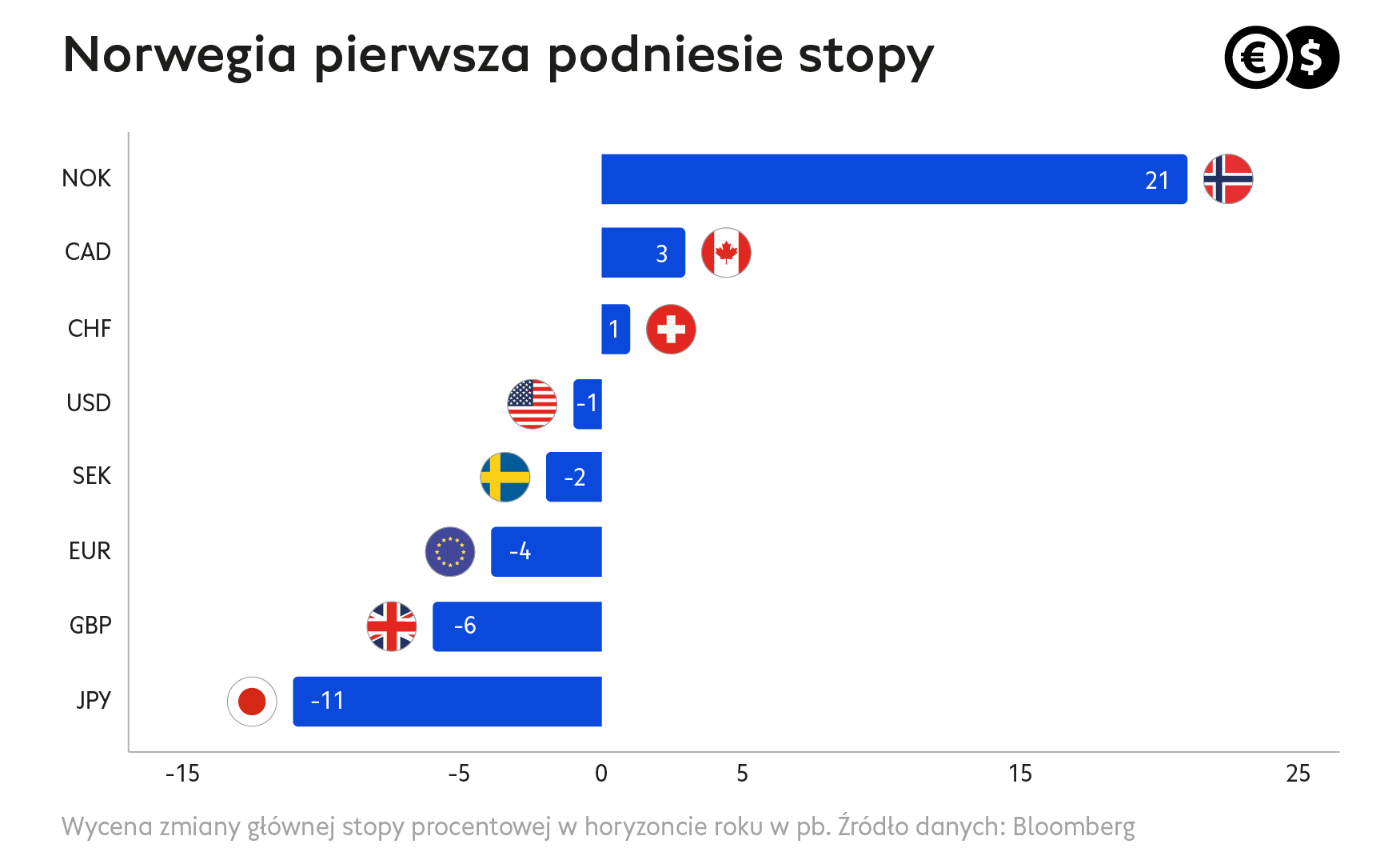

Norwegia pierwsza podniesie stopy

W kryzysowym 2020 r. banki centralne maksymalnie zredukowały koszt pieniądza. Nie inaczej było w przypadku Norwegii, gdzie stopy zredukowano do zera z 1,50 proc. W gronie walut gospodarek rozwiniętych norweski bank centralny jest jednak jedynym, który już teraz sposobi się do podwyżek stóp procentowych.

Stanowisko władz monetarnych mocno kontrastuje m.in. z nastawieniem Europejskiego Banku Centralnego, ale też Narodowego Banku Polskiego, którym znacznie bliżej jest przecież do rozważania kolejnych cięć, niż szykowania się do porzucenia pandemicznego, ratunkowego kształtu polityki. Obecnie inwestorzy wycenili już, że w najbliższych dwunastu miesiącach stopy w Norwegii zostaną podwyższone o 20 punktów bazowych, co w przestrzeni walut G-10 jest ewenementem. Jednocześnie jest to jednoznacznie pozytywny wyróżnik, a pamiętajmy, że rozbieżności w drogach obranych przez banki centralne to uniwersalny i najważniejszy czynnik wpływający na kurs walutowy.

Co stoi za takim nastawieniem Norges Bank? Oczywiście ważna jest stosunkowo dobra koniunktura oraz wysokie dynamiki inflacji. W przypadku najważniejszego w oczach decydentów wskaźnika bazowego roczny wzrost wynosił w 2020 r. nawet 4 proc. rok do roku, co przy celu inflacyjnym na poziomie 2 proc. musiało podnieść alarm w banku centralnym. Wprawdzie dynamika kluczowych cen mniej zmiennych kategorii dóbr zaczęła hamować, to proces ten zachodzi wolniej, niż można było zakładać. Dobra koniunktura i szybka poprawa na rynku pracy sugerują, że uporczywa inflacja będzie nie do zaakceptowania przez władze monetarne Norwegii. Co kluczowe, nie mają one obecnie najmniejszych obiekcji wobec siły waluty. Wręcz odwrotnie: załamanie kursu w pandemicznym kryzysie mocno wywindowało ceny importowanych towarów, a umocnienie korony ma odegrać rolę ważnego elementu w walce z presją cenową.

O podwyżkach stóp nie byłoby jednak pewnie mowy, gdyby nie zaniepokojenie, że rozgrzany do czerwoności rynek nieruchomości może w przyszłości zagrażać stabilności finansowej. Oczywiście zerowe stopy procentowe to woda na młyn dla tej tendencji – ogólnokrajowy wskaźnik cen domów bije rekordy, a w czasie pandemii poszybował o ok. 7 proc. W parze z bańką pęczniejącą na tym rynku idzie wzrost zadłużenia gospodarstw domowych. To właśnie ta kombinacja sprawia, że Norges Bank za konieczne uznaje wycofanie się z poluzowania dokonanego w 2020 r.

Inwestycyjne mody sprzyjają koronie

Głównym motywem inwestycyjnym na 2021 r. jest tzw. trend reflacyjny. Jest to oczekiwanie, że odbicie gospodarek z pandemicznego dołka napędzane gigantycznym, ogólnoświatowym wsparciem bodźca fiskalnego oraz ekstremalnie łagodną polityką banków centralnych będą skutkować globalnym nasileniem się presji inflacyjnej. Potężne łagodzenie fiskalne i monetarne pod postacią pęcznienia bilansów banków centralnych to prosty przepis na silny wzrost podaży pieniądza. W takim otoczeniu, którego podstawową cechą są jednoznacznie ujemne realne stopy procentowe (rosnąca inflacja przy zerowych stopach banków centralnych), uczestnicy rynku stawiają na wysokie stopy zwrotu na rynkach akcji, surowców oraz napływy kapitału na rynki wschodzące.

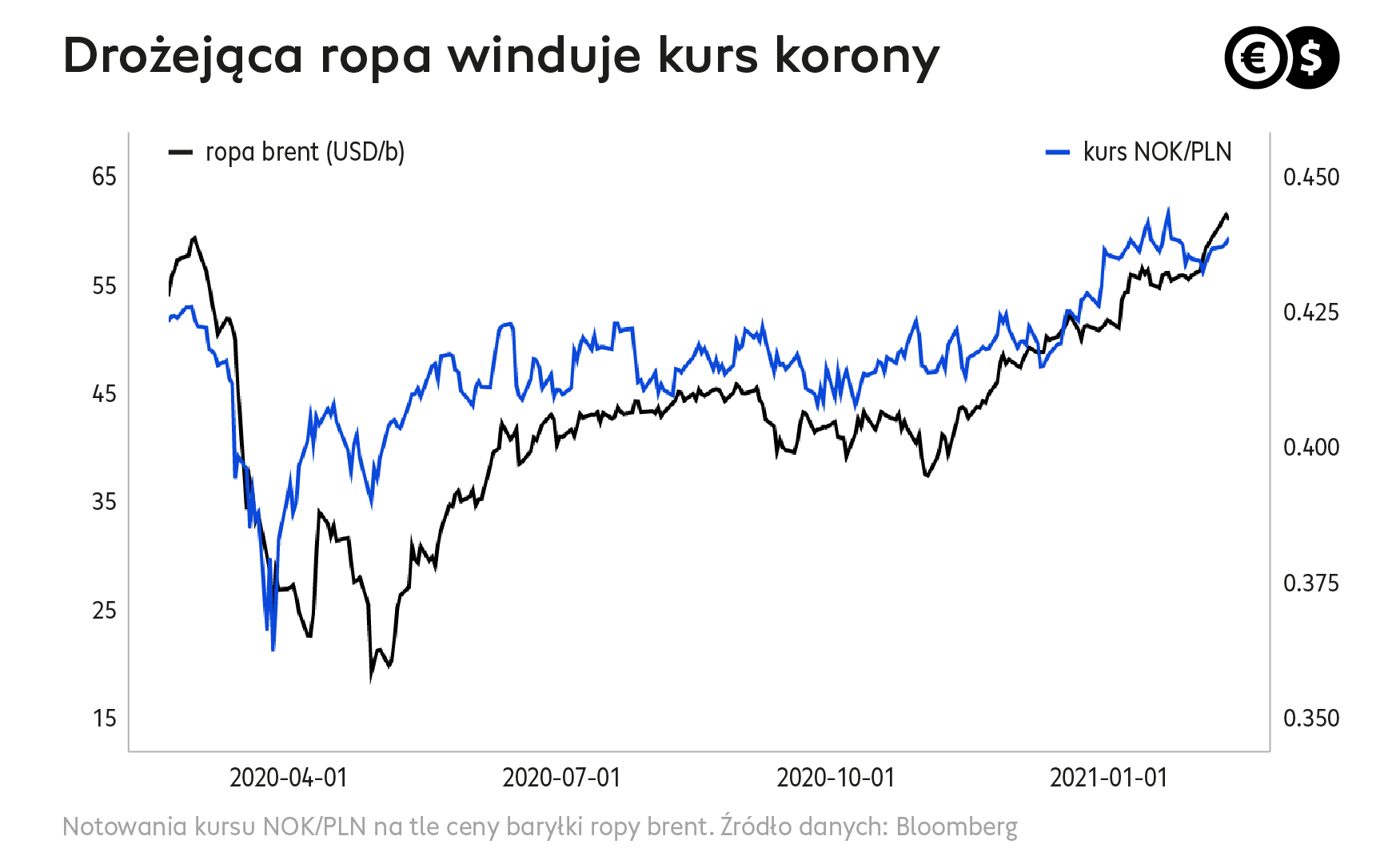

Profil korony norweskiej, która tradycyjnie silnie powiązana jest z globalną koniunkturą, nastrojami inwestycyjnymi oraz przede wszystkim z rynkiem surowców energetycznych, stawia tę skandynawską walutę w pierwszym rzędzie beneficjentów rynkowego otoczenia w 2021 r. Już teraz poprawiająca się sytuacja epidemiczna w USA i postępujące programy szczepień budzą nadzieje na szybkie nasilenie się popytu na paliwa. W połączeniu z ogólnoświatowym spadkiem aktywności wydobywczej oraz zarządzaniem przez kartel OPEC i jego sojuszników poziomem produkcji skutkuje to silnymi zwyżkami cen ropy na światowych giełdach. Baryłka Brent w Londynie wyceniana była w tym tygodniu na ponad 61 dolarów. Kosztowała zatem najwięcej od roku, drożejąc w minionych tygodniach o niemal 20 proc.

Ulubieniec inwestorów mimo skaz

Tendencja ta istotnie przyczyniła się do tego, że korona norweska w ostatnich dniach wymazała całość pandemicznego osłabienia względem euro. Doszło do tego nawet pomimo przejściowego pogorszenia sytuacji epidemicznej, skutkującego ostrym lockdownem w rejonie stolicy kraju. Inwestorom niespecjalnie przeszkadza też wolny przebieg programu szczepień. W Norwegii podobnie jak w Unii Europejskiej zaszczepionych jest 5 proc. mieszkańców kraju. Jest to wynik znacznie gorszy niż w USA czy w Wielkiej Brytanii, gdzie 20 proc. populacji jest już po szczepieniach. Dodajmy, że w tym roku funt szterling właśnie z tego powodu jest jedyną z najważniejszych walut, która koronie norweskiej dotrzymuje kroku.

Kurs EUR/NOK obrał kierunek na 10,00, a prognozy walutowe Cinkciarz.pl zakładają, że poziom ten zostanie osiągnięty w kolejnych miesiącach. Polityka pieniężna, globalne odbicie wzrostu i dobra koniunktura na rynku surowców energetycznych, pozwolą koronie zachować siłę także w szerszym horyzoncie. Kurs NOK/PLN dotarł w styczniu do ponad 0,44 i przyjmował wartości najwyższe od 2019 r. Nie widać potencjału do tego, żeby złoty w najbliższych tygodniach umacniał się, przede wszystkim ze względu na nastawienie NBP. W rezultacie kurs korony, który w ostatnich miesiącach wystrzelił o 10 proc. i obecnie przybiera wartość mieszczącą się w 3 proc. najwyższych w ostatnim roku, powinien utrzymywać się na wysokich pułapach. Nawet gdy złoty zacznie wyraźniej się umacniać, co może mieć miejsce w drugim kwartale, korona norweska powinna być w gronie najmniej taniejących walut.

Powyższy tekst nie jest rekomendacją w rozumieniu Rozporządzenia Ministra Finansów z 19 października 2005 roku. Został on sporządzony w celach informacyjnych i nie powinien stanowić podstawy do podejmowania decyzji inwestycyjnych. Ani autor opracowania, ani Cinkciarz.pl Sp. z o.o. nie ponoszą odpowiedzialności za decyzje inwestycyjne podjęte na podstawie informacji zawartych w niniejszym komentarzu. Kopiowanie bądź powielanie niniejszego opracowania bez pisemnej zgody Cinkciarz.pl Sp. z o.o. jest zabronione.